Bu yazıda sizi hacimlerle, teknik göstergelerle ve fiyat formasyonlarıyla uğraşmanızı gerektirmeyen bir işlem stratejisiyle tanıştırıyoruz. Tek yapmanız gereken, fiyat hareketine dikkat etmek. Dengesizlik İşlemleri eğitimine hoş geldiniz.

2024-05-21 • Güncellendi

Ekonomi asla düz bir çizgide hareket etmez. Ekonomistler, ekonomik gelişmeyi iniş ve çıkış döngüleriyle yakından ilişkilendirir. Durgunluklar, iş döngüsünün kaçınılmaz bir parçası olarak kabul edilir. Durgunluk, GSYİH'nın art arda iki veya daha fazla çeyrek boyunca düştüğü zamandır. Ayrıca bunu, genellikle artan işsizlik, düşen perakende satışlar ve daralan gelir ve imalat endeksleri takip eder.

Bugün, hemen hemen her ABD CEO'su durgunluğa hazırlanıyor ve çoğu ekonomist, yakında bir gerilemenin geleceğine inanıyor. Bunun nedeni, enflasyondaki artışın tetiklediği yükselen faiz oranlarının, kredi kartlarının, ipoteklerin, araba alımlarının, işletme kredilerinin ve bir ekonomiyi besleyen her türlü borçlanmanın maliyetini yükselterek büyümeyi engellemesidir. Fed, 12 aylık bir ufukta bu kadar acıyı en son 1980'de sunmuştu ve bu da ciddi bir ekonomik gerileme ile sonuçlanmıştı.

Avrupa ülkelerinde durum daha da kötü çünkü yüksek faiz oranlarına ek olarak ekonomi kış öncesi yüksek gaz fiyatlarıyla mücadele ediyor. İşletmeler gaz harcamalarını azalttıkça, ekonomik aktivite yavaşlar.

1854'ten 1919'a kadar ortalama durgunluk 21.6 ay sürdü. Ancak yıllar geçtikçe durgunlukların süresi kısaldı. Ulusal Ekonomik Araştırma Bürosu (NBER) verilerine göre, 1945'ten 2009'a kadar ABD'de ortalama durgunluk 11 ay sürdü. Son 30 yılda ABD dört durgunluk yaşadı. Haydi bunların üzerinden geçelim.

Son durgunluk Şubat 2020'de başladı ve yalnızca iki ay sürdü, bu da onu tarihteki en kısa ABD durgunluğu haline getirdi.

Emlak piyasasındaki balon kısmen Büyük Durgunluğa neden oldu. Büyük Durgunluk, Büyük Buhran kadar şiddetli değildi. Ancak uzun sürmesi ve şiddetli etkileri ona benzer bir isim kazandırdı. 18 ay süren Büyük Durgunluk, son ABD durgunluklarının neredeyse iki katı uzunluğundaydı.

2000'lerin başında ABD, teknoloji balonunun çökmesi ve Enron gibi şirketlerde 11 Eylül terörist saldırılarıyla kapatılan muhasebe skandalları da dahil olmak üzere birçok büyük ekonomik sorunla karşı karşıya kaldı. Bu sıkıntılar ile birlikte, ekonominin hızla geri döndüğü kısa bir durgunluğa sebep oldu.

1990'ların başında ABD, kısmen Birinci Körfez Savaşı sırasında yükselen petrol fiyatlarının neden olduğu sekiz aylık kısa bir durgunluk yaşadı.

Ekonomik tahminlerin belirsiz olduğu göz önüne alındığında, gelecekteki durgunlukları tahmin etmek kolay olmaktan uzaktır. Örneğin, COVID-19 2020'nin başlarında birdenbire ortaya çıktı ve birkaç ay içinde ABD ekonomisi kapandı ve milyonlarca işçi işini kaybetti.

Verim eğrisi, dört ay vadeli tahvillerden 30 yıllık tahvillere kadar bir dizi ABD devlet tahvilinin getirisini gösteren bir grafiktir. Ekonomi normal çalıştığında, uzun vadeli tahvil getirileri kısa vadeli tahvil getirilerini geçmelidir. Sonuç olarak, yatırımcılar, uzun vadeli getiriler kısa vadeli getirilerden daha düşük olduğunda resesyondan endişe duyarlar. Bu fenomen verim eğrisinin tersine dönüşü olarak bilinir ve geçmiş durgunlukları öngörmüştür.

Tüketici harcamaları, ABD ekonomisinin ana itici gücüdür. Tüketici güveni düştüğünde, insanlar para harcama konusunda kendilerine güvenmezler, ekonomi yavaşlar. Eğer anketler tüketici güveninde sürekli düşüş gösteriyorsa, bu ekonomi için yaklaşmakta olan bir sorunun işareti olabilir.

Hisse senedi piyasalarında önemli bir düşüş, yatırımcıların ekonomik yavaşlama beklentisiyle nakit almak için menkul kıymetleri satması nedeniyle durgunluk anlamına gelebilir.

Eğer insanlar işlerini kaybederse, bu ekonomi için kötüye işarettir. NBER henüz bir durgunluk ilan etmemiş olsa bile, birkaç aylık yüksek iş kayıpları yakında bir durgunluk olduğu konusunda uyarıda bulunuyor.

Yatırımcıların aksine, işlemciler resesyondan korkmazlar çünkü uzun ve kısa olmak üzere her iki yönde de işlem yaparak kazanabilirler. Bununla birlikte, doğru seçimi yapmak için bir durgunluk sırasında varlıkların davranışını anlamak son derece önemlidir.

Tarihsel olarak, petrol fiyatı artışları gelecekte daha büyük enflasyona yol açar ve yine bunun tam tersi de geçerlidir. Ulaşım ve gıda fiyatları ile de ilişkili olan enerji yakıt harcamaları, tüketim malları sepetinin önemli bir bölümünü oluşturmaktadır.

Durgunluk meydana geldiğinde, tüketiciler daha az satın alma yapar, bu nedenle üreticiler harcamalarını azaltır. Enerji talebi azalır ve petrol fiyatı önemli ölçüde düşer. Bu nedenle, petrol yatırımcıları, petrol fiyatlarındaki düşüşleri tahmin etmek için tüketici harcamalarını dikkatli bir şekilde takip etmelidir.

Eskiden altın fiyatları ile resesyonlar arasında ters orantı vardı. Ekonomi zayıfladığında, altın fiyatı genellikle yükselir. Son üç resesyon olan 2020, 2007 ve 2001'de altın fiyatı yükselirken S&P 500'ün değeri düştü.

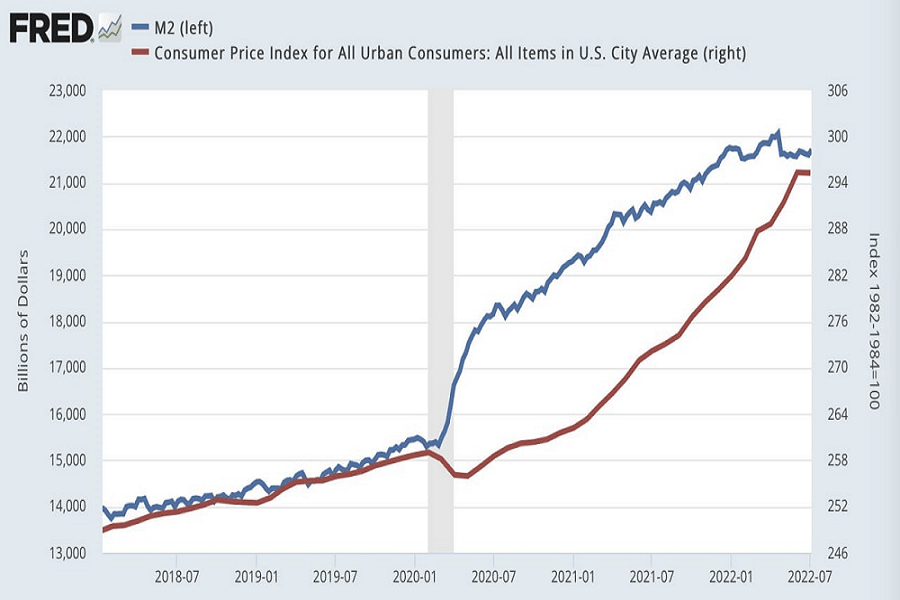

Bunun nedeni, son yirmi yıldır Merkez Bankalarının durgunluklar sırasında ekonomileri önemli faiz indirimleri ve niceliksel genişleme (dış borç alımı) ile desteklemesi ve küresel enflasyon artışına neden olmasıydı.

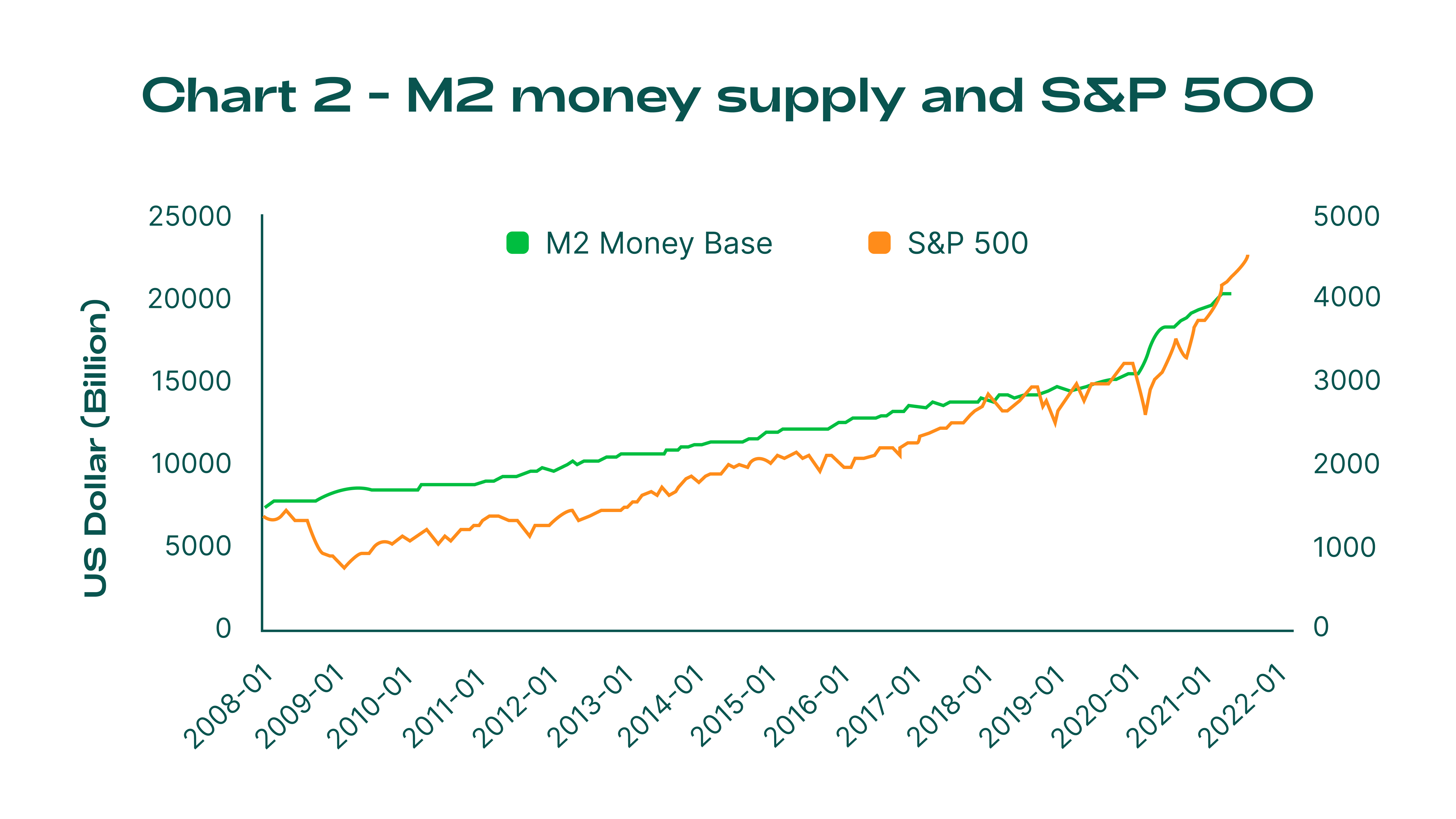

Bu sefer de, özellikle 2024 ABD başkanlık seçimleri öncesinde bir istisna olmayacak. Borsa genellikle M2 para arzı göstergesini takip eder. Başka bir deyişle, Federal Rezerv hisse senetlerini ve ekonomiyi canlandırmak için daha fazla para basmak zorunda kalacak.

Bu nedenle, altın büyük olasılıkla uzun vadede değer kazanacaktır. Altın alımları için en iyi zaman, Merkez Bankalarının politikalarını tersine çevirdiği, düşük faiz oranları ve ek para arzı ile ekonomileri desteklemeye başladığı ekonomik durgunluğun uç noktasıdır. Böyle anlarda büyük para sarı metali satın alır ve sarı metalin fiyatı yükselir.

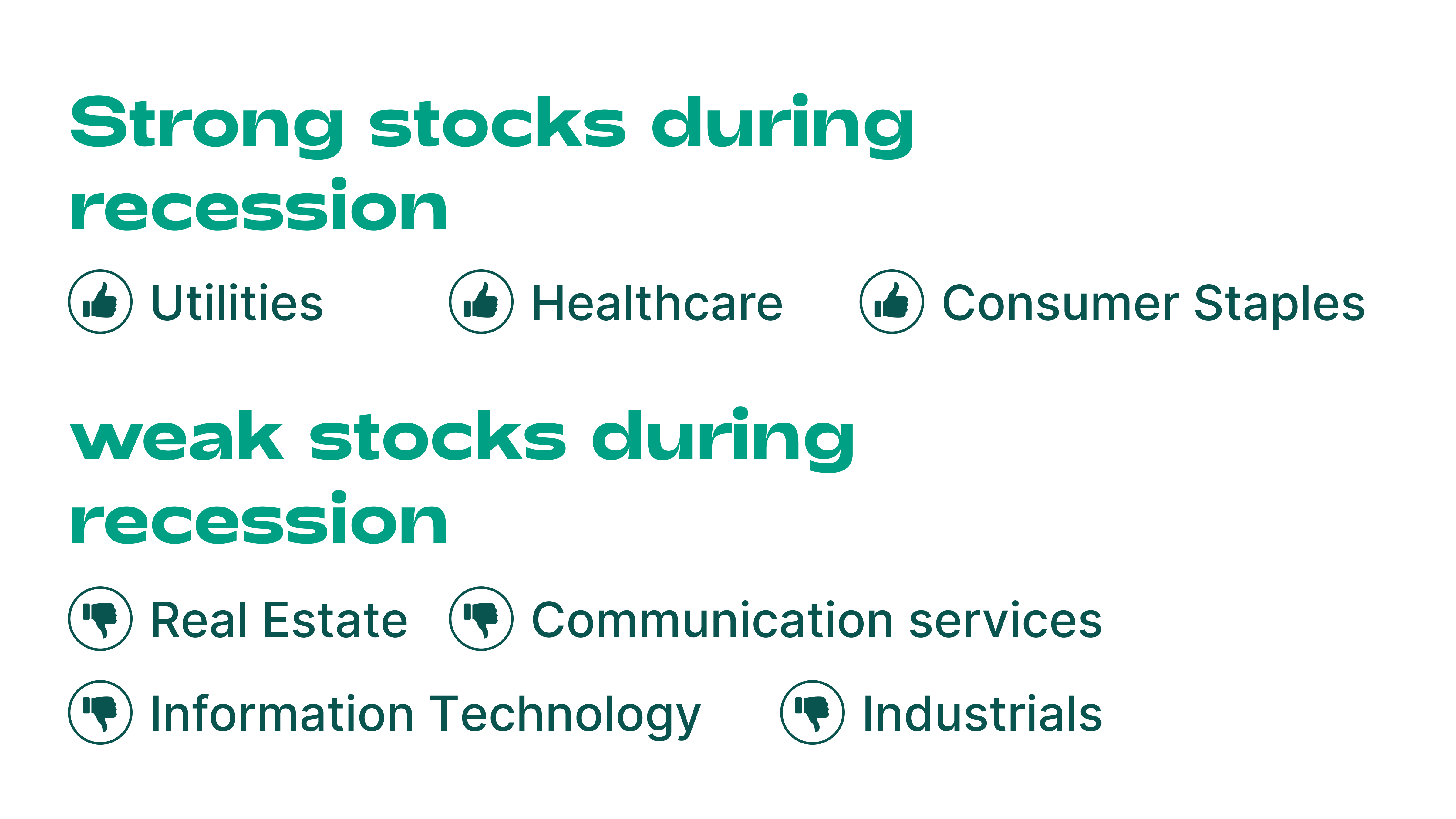

Durgunluklar, şirketin türüne bağlı olarak farklı hisse senetlerini farklı şekilde etkiler. Kamu hizmetleri, sağlık hizmetleri ve temel tüketim ürünleri sağlayan şirketler gibi firmalar durgunluk sırasında sabit kalma eğilimindedir. Seyahat ve teknoloji şirketleri gibi büyük borcu olan şirketler ile sanayi şirketleri piyasalarda düşük performans gösterme eğilimindedir.

Kripto para piyasası henüz genç bir sektör. Bu nedenle, projelerin çoğu yüksek borçlara sahip. Sonuç olarak, yatırımcılar durgunluk başladığında kriptodan kurtulmayı ve ekonomi büyümeye başladığında kriptoya geri dönmeyi tercih eder.

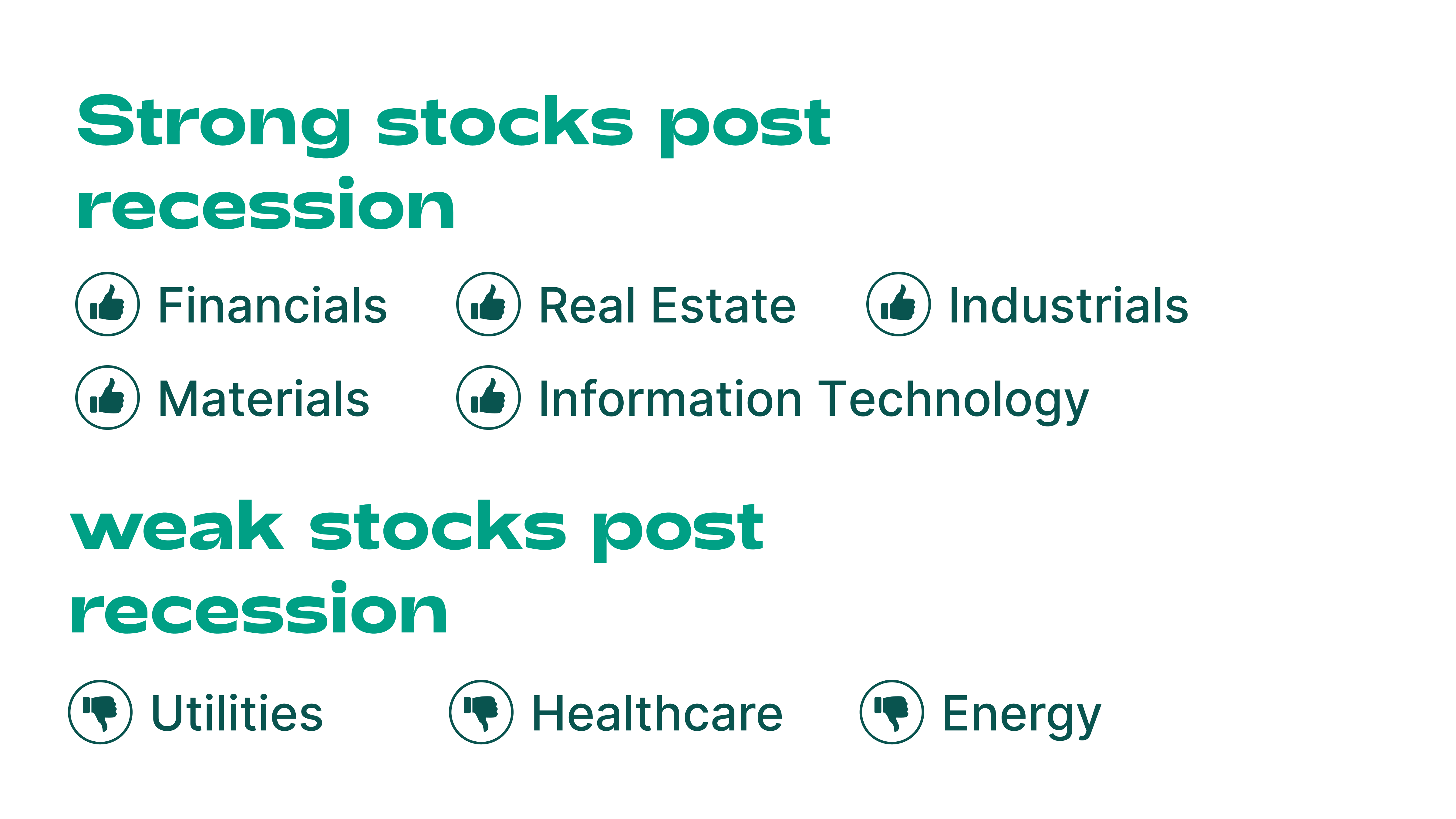

Öte yandan, durgunluk sırasında düşük performans gösteren sektörler, durgunluk sonrası toparlanmada iyi performans gösterecektir. Örnekler arasında finans, emlak, tüketici takdirine bağlı, endüstriyel ürünler ve malzemeler yer alır.

Bir işlem hesabı oluşturarak ve CFD'ler ile pozisyon alarak, durgunlukların neden olduğu artan piyasa volatilitesinde işlem yapabilirsiniz. Bunlar, yükselen piyasalarda alış yaparak ve düşen piyasalarda satış yaparak spekülasyon yapmanızı sağlayan finansal türevlerdir.

Durgunluk dönemlerinde, ülkenin ticari faaliyetleri düşer ve ekonomi yavaşlar. Sonuç olarak, ülke yatırım yapmak için daha az çekici bir yer haline geldiği için para biriminin zayıflaması muhtemeldir.

Ancak, büyük ülkelerin ekonomileri birbirine bağlı olduğundan, durgunluklar belirli bir ülkede olmaz, hepsine yayılır. Bu durumda, en istikrarlı ticaret dengesine ve çok sayıda döviz varlığına sahip ülkelerin para birimleri (böylece bu ülkeler yabancı varlıkları satabilir ve volatilite arttığında eve para getirebilirler) diğerlerine göre fayda sağlar.

Bugün itibariyle ABD Doları (USD), İsviçre Frangı (CHF) ile birlikte güvenli liman para birimleri olarak kabul edilir.

Eğer ABD Doları, yüksek getirili para birimlerine karşı daha güçlü olursa, bu, piyasaların yakın zamanda yayınlanan ekonomik verilerden veya haberlerden muhtemelen mutsuz olduğu anlamına gelir. Bu durumda yabancı yatırımcılar ABD Hazine tahvillerini sığınak liman olarak alır. Bunları satın almak için USD satın almaları gerekir. Birçok yatırımcı bunu aynı anda yaptığında, USD değer kazanır.

İsviçre Frangı, güvenli liman olarak kabul edilen bir başka para birimidir. Siyasi istikrar, sıkı para politikası ve istikrarlı bir ekonomi, CHF'yi kriz zamanlarında uluslararası yatırımcıları çeken istikrarlı bir para birimi haline getirir.

Küresel finans piyasalarında yaşanan birçok krize rağmen, İsviçre her zaman çok fazla sorun yaşamadan ayakta kalmayı başardı.

Eğer Avrupa ekonomisi bir durgunlukla karşı karşıya kalırsa, İsviçre Frangı (CHF) muhtemelen yüksek getirili Avrupa para birimleri karşısında güçlenecektir.

Kısa pozisyon düşen piyasalarda fırsatı yakalamanın bir yoludur. Birçok yatırımcı, kısa pozisyon açmak, yani bir varlığı satmak için CFD'ler gibi finansal türevleri kullanır. Bu enstrümanlar, yatırımcıların varlığın kendisine sahip olma zorunluluğu olmadan, varlığın fiyat hareketleri üzerinden spekülatif pozisyonlar almalarını sağlar.

Durgunluk sırasında kısa pozisyon açmak için en iyi varlıklar şunlardır:

Durgunluk esnasında uzun pozisyon almak riskli olabilir. Bu nedenle işlemciler ve yatırımcılar, birçok varlık minimum seviyelerine ulaştığında ilk toparlanmayı beklerler. Daha sonra, nihai durgunluk sonrası toparlanmadan, maksimum getiriyi almaya çalışarak bu seviyelerden satın alırlar.

Ekonomik iyileşme zamanında uzun pozisyon için en iyi varlıklar:

Durgunluk, hem işlemciler hem de yatırımcılar için birçok fırsat yaratır. Uzun ve kısa işlem yapma (yani alım satım işlemlerini açma) fırsatına sahip olan yatırımcılar, yüksek volatilite nedeniyle sermayelerini önemli ölçüde arttırabilir. Aynı zamanda, yatırımcılar istedikleri varlıkları düşük fiyatlardan satın alabilirler.

Başarılı olmak için, durgunluğun nedenini ve hükümetin sorunu çözmesinin olası yollarını anlamanız gerekir (çoğu zaman, bu aşırı yumuşak bir para politikasıdır). FBS ile durgunluk sırasında hisse senetlerini satarak, kripto para birimleri ve petrolü satarak kazanabilirsiniz. Ayrıca, ekonomi büyümeye geri döndüğünde altın ve diğer varlıkları satın alarak sermayenizi arttırabilirsiniz.

Bu yazıda sizi hacimlerle, teknik göstergelerle ve fiyat formasyonlarıyla uğraşmanızı gerektirmeyen bir işlem stratejisiyle tanıştırıyoruz. Tek yapmanız gereken, fiyat hareketine dikkat etmek. Dengesizlik İşlemleri eğitimine hoş geldiniz.

Bu makale, MACD + RSI işlem stratejisini ve bunun forex piyasasındaki işlem fırsatlarını belirlemek için nasıl etkili bir şekilde kullanılabileceğini incelemektedir.

Bill Williams, en popüler piyasa göstergelerinin yaratıcısıdır: Awesome Oscillator, Fraktallar, Alligator ve Gator.

Eğer 18 yaşından büyükseniz FBS'ye katılabilir ve FX yolculuğunuza başlayabilirsiniz. İşlem yapmak için, bir broker hesabına ve varlıkların finansal piyasalarda nasıl hareket ettiğine dair yeterli bilgiye sahip olmalısınız. Ücretsiz eğitim materyallerimiz ve bir FBS hesabı oluşturmak ile temel bilgileri inceleyerek başlayabilirsiniz. Demo hesabıyla sanal parada ortamı test etmek isteyebilirsiniz. Hazır olduğunuzda, başarıyı yakalamak için gerçek piyasaya girin ve işlem yapın.

Web sitemizdeki ‘Hesap aç’ düğmesini tıklayın ve Kişisel Alan'dan ilerleyin. İşlem yapmaya başlamadan önce bir profil doğrulaması yapın. E-postanızı ve telefon numaranızı onaylayın, kimliğinizi doğrulayın. Bu prosedür, fonlarınızın ve kimliğinizin güvenliğini garanti eder. Tüm kontrolleri tamamladıktan sonra, tercih ettiğiniz işlem platformuna gidin ve işlem yapmaya başlayın.

Prosedür çok basit. Web sitesindeki Withdrawal sayfasına veya FBS Kişisel Alanının Finans bölümüne gidin ve Para Çekme kısmına erişin. Kazandığınız parayı, para yatırma için kullandığınız aynı ödeme sistemi üzerinden çekebilirsiniz. Hesabınızı farklı yöntemlerle finanse etmeniz durumunda, yatırdığınız tutarlara göre aynı yöntemlerle kârınızı çekin.

FBS bu web sitesini çalıştırmak için verilerinizin kaydını tutar. “Kabul Et” düğmesine basarak, Gizlilik politikamız kabul etmiş olursunuz.

Talebiniz kabul edildi.

Bir yönetici sizi kısa süre içinde arayacaktır.

u telefon numarası için bir sonraki geri arama talebi

sonra olabilir

Eğer acil bir sorununuz varsa lütfen bizimle iletişime geçin

Canlı sohbet

İç hata. Lütfen daha sonra tekrar deneyiniz

Zaman kaybetmeyin - TDİ'nin ABD Dolarını ve kârı nasıl etkilediğini takip edin!